他資格・年齢別・学歴別 難易度比較!税理士試験の合格率と科目別学習ポイント

税理士試験は国家資格のなかでも独学は難しく、難易度が高い試験と言われています。その一方でキャリアアップや高年収を目指している方には、魅力的な国家資格として税理士試験が注目を集めています。このページでは、他の会計資格との難易度の比較をはじめ、過去3年分の税理士試験の年齢別や学歴別の合格率、全11科目の科目別合格率、学習ポイントを解説していきます。

TAC税理士講座 デジタルパンフレットを閲覧する

税理士試験の難易度を他の会計資格と比較!

税理士試験 過去5年の合格率の推移は?

過去5年の平均合格率(一部科目合格者を含む) 19.7%

税理士試験は、受験科目全11科目から5科目を選択して受験をする科目合格制の試験です。科目合格者を含んだ過去5年間(2023年度~2019年度)の合格率は以下の通りです。過去5年の平均合格率は19.7%となっており、難易度の高さが伺えます。なお、多くの受験生は1年に1~3科目を受験し、2年~5年をかけて5科目合格を目指すのが一般的です。資格取得に時間を要する資格です。

| 年度別 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 |

|---|---|---|---|---|---|

| 合格率 | 21.7% | 19.5% | 18.8% | 20.3% | 18.1% |

参考:国税庁HP

税理士試験の難易度を他の会計資格の合格率と比較!

税理士試験の会計科目(簿記・財表)と、会計士の短答式試験、日商簿記検定一級試験の合格率を比較することで難易度を具体的に探ってみましょう。

税理士試験 会計科目合格率(2023年度~2019年度)

| 年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 |

|---|---|---|---|---|---|

| 税理士試験 簿記論合格率 | 17.4% | 23.0% | 16.5% | 22.6% | 17.4% |

| 税理士試験 財務諸表論合格率 | 28.1% | 14.8% | 23.9% | 19.0% | 18.9% |

公認会計士試験 短答式試験合格率(2023年度~2019年度)

| 年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 |

|---|---|---|---|---|---|

| 公認会計士試験 第Ⅰ回短答式試験合格率 | 10.4% | 12.1% | ※ | 15.7% | 16.6% |

| 公認会計士試験 第Ⅱ回短答式試験合格率 | 8.8% | 7.9% | 21.6% | 12.9% | 12.7% |

※2021年は新型コロナウィルスの感染拡大のため、第 I 回短答式試験の実施はなし。

日商簿記検定試験 1級合格率(165回~160回)

| 回 | 165回 | 164回 | 162回 | 161回 | 160回 |

|---|---|---|---|---|---|

| 日商簿記検定試験1級 合格率 | 16.8% | 12.5% | 10.4% | 10.1% | 10.2% |

!

【ここがPOINT】近年、税理士試験の会計科目の合格率が高い!

税理士試験の会計科目は、公認会計士の短答式試験や、日商簿記検定一級試験と比較すると、近年、合格率が高くなっています。その他の国家試験と比較しても、宅建(おおむね合格率16%)や司法書士(令和5年度合格率は5.2%)などより会計科目は合格しやすい状況が見てとれます。

その一方で、会計士の短答式試験や、日商簿記検定一級試験は、合格率は低いものの、年に2回受験できる点は見逃せないポイントです。

!

【ここがPOINT】税理士試験は1科目ずつ受験することができる!

税理士試験では、受験科目が全11科目あり、そのうち必須科目(簿記・財表)、選択必須科目(法人・所得)を含めて5科目合格を目指す「科目選択制」の試験になります。公認会計士では一次試験の「短答式試験(4科目)」、二次試験の「論文式試験(6科目)」の2段階式の試験、日商簿記一級では、4科目を180分で実施する試験になります。このように資格により試験制度や出題範囲が異なるため、単純な難易度比較はできないものの、この3つの資格はいずれも相対評価の試験であり、会計資格の最高峰と言えます。

国税先生

税理士試験は、複数科目を受験できる点もポイントです。学習のボリュームが少ない科目を選択することで短期合格を目指すことができます。また、関連性の深い科目を組み合わせて勉強することで学習効率を高めることができるとともに、合格後の実務にも役立てられます。

税理士試験の年齢別合格率を比較!

税理士試験 年齢別合格率(一部科目合格者を含む)

税理士試験は、社会人受験生が全体の多くを占めています。 年齢別合格率を見てきましょう。

| 年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 |

|---|---|---|---|---|---|

| 41歳以上 | 13.1% | 11.5% | 11.8% | 13.2% | 11.5% |

| 36~40歳 | 20.8% | 19.4% | 18.3% | 19.2% | 16.2% |

| 31~35歳 | 23.5% | 22.2% | 21.3% | 21.7% | 19.7% |

| 26~30歳 | 27.1% | 24.0% | 23.0% | 25.1% | 23.0% |

| 21~25歳 | 29.7% | 30.9% | 29.7% | 33.8% | 32.7% |

| 20歳以下 | 36.2% | ※ | ※ | ※ | ※ |

| 全体 | 21.7% | 19.5% | 18.8% | 20.3% | 18.1% |

※2023年度より受験資格緩和のため、2022年度以前は20歳以下の情報公開なし。

!

【ここがPOINT】若年層の合格率が高い!

年齢別で比較すると、若年層の合格率が高く、年齢が進むことにより合格率が低くなる傾向になります。これは単純に若い方が試験に有利だというようにも見えますが、受験科目に着目して仮説を立ててみれば、30代や40代以降の受験生は、会計科目に比較して合格率の低い税法科目受験生が多く、合格率が低くなっている可能性も想定されます。

多くの社会人受験生は学習時間をいかに捻出するかが合否の別れ目です。まとまった勉強時間の確保が難しい社会人受験生の皆さまは、休憩時間や移動時間のスキマ時間に勉強する、誰にも邪魔されない早朝時間等を有効活用し、コツコツと学習時間を積み上げて合格を狙っていきましょう!

税理士試験の学歴別合格率を比較!

税理士試験 学歴別合格率(一部科目合格者を含む)

| 年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 |

|---|---|---|---|---|---|

| 大学卒 | 21.1% | 18.6% | 17.7% | 19.3% | 17.3% |

| 大学在学中 | 30.5% | 29.8% | 31.1% | 32.6% | 32.9% |

| 短大・旧専卒 | 13.6% | 13.8% | 14.3% | 17.3% | 11.9% |

| 専門学校卒 | 16.4% | 17.9% | 16.1% | 16.8% | 15.9% |

| 高校・旧専卒 | 23.8% | 22.1% | 22.5% | 23.8% | 21.0% |

| その他 | 32.7% | 42.0% | 43.5% | 42.2% | 38.1% |

| 全体 | 21.7% | 19.5% | 18.8% | 20.3% | 18.1% |

!

【ここがPOINT】大学在学中の合格率が高い!全体の合格率を大きく上回る!

大学生は、一般社会人に比べ、学習時間を確保しやすく、受験に集中しやすい環境を得やすいといった有利な点が数字に反映されていると思われます。大学生は夏休みや冬休み、春休みといった長期休暇があり、他の受験生に比較して勉強する時間に恵まれた環境にあります。また、勉強に集中できる環境が身近にあることも、大学生合格率が高まる要因になったと推測されます。

税理士試験では会計科目の受験資格が撤廃され、これまで受験ができなかった大学1年生から受験できるようになりました。大学1・2年生の比較的早い時期から受験勉強を始めることで、大学在学中の合格を目指すことができます。さらに、大学3・4年生なら大学の単位もほとんど取得し終わる時期になりますので、残りの大学生活の時間を有効活用して税理士試験に多くの時間を充てることもできますよ!

税理士試験の

科目別合格率と科目別学習ポイント

税理士試験は全11科目のうち、必須科目と選択必須科目、選択科目があります。ここでは、各科目の合格率を確認するとともに出題傾向や学習のポイントを解説します。

税理士試験 科目別合格率

| 年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 |

|---|---|---|---|---|---|

| 簿記論 | 17.4% | 23.0% | 16.5% | 22.6% | 17.4% |

| 財務諸表論 | 28.1% | 14.8% | 23.9% | 19.0% | 18.9% |

| 所得税法 | 13.8% | 14.1% | 12.6% | 12.0% | 12.8% |

| 法人税法 | 14.0% | 12.3% | 12.8% | 16.1% | 14.7% |

| 相続税法 | 11.6% | 14.2% | 12.8% | 10.6% | 11.7% |

| 消費税法 | 11.9% | 11.4% | 11.9% | 12.5% | 11.9% |

| 酒税法 | 12.7% | 13.2% | 12.6% | 13.9% | 12.4% |

| 国税徴収法 | 13.9% | 13.8% | 13.7% | 12.2% | 12.7% |

| 住民税 | 14.7% | 17.2% | 12.7% | 18.1% | 19.0% |

| 事業税 | 16.4% | 14.1% | 12.6% | 13.1% | 14.8% |

| 固定資産税 | 17.3% | 18.4% | 13.8% | 13.5% | 13.7% |

| 合計 | 18.8% | 16.7% | 16.5% | 17.3% | 15.5% |

近年の税理士試験では、受験生資格が撤廃された必須科目の簿記論と財務諸表論の合格率が高く、合格を目指しやすくなっています。その一方で税法科目の合格率は、年により若干の上下はあるものの、概ね10%~15%台で推移しています。

科目ごとの出題傾向と学習ポイントを解説します!

簿記論

税理士試験の11科目のうち、はじめに合格しておきたいのが必須科目の「簿記論」「財務諸表論」です。そのなかで簿記論は他の科目とは異なり、すべて計算問題で出題されます。簿記論は、三問形式の出題となり、第一問・第二問は個々の論点ごとに出題される個別問題、第三問は決算整理を行う総合問題が出題される傾向にあります。試験時間内では解答しきれないボリュームが出題されるため、即時の判断や計算スピードといった対応力も問われます。満点を目指す試験ではないため、時間をかけずに解ける基礎的な問題を優先し、ミスをしないよう解答精度を上げるテクニックも必要です。

財務諸表論

財務諸表論は、財務諸表の作成方法やその考え方、ルールを学ぶ科目です。なお、「簿記論」と「財務諸表論」は科目関連性が高く、同時学習に最も適した科目になります。試験では理論(25点/25点)と計算(50点)に分けて出題されます。理論は、穴埋め問題・記号選択問題・論述形式などで出題されます。計算問題は、決算整理型の総合問題が出題されます。また例年、120分でほぼ解き切れるボリュームで出題されています。 計算問題は、簿記論に比べて難易度は低いものの、満点50点中35点程度の高い正答率が求められますので手を抜かないよう心掛けてください。理論問題では、出題から考えて作文するような形で解答するような問題が出題されているため、税法科目に比べ一語一句覚える丸暗記は必要としない試験になっています。

法人税法

法人税とは、法人(会社)の所得(もうけ)を基に算出される国に納めるべき税金を言います。この”もうけ”を、法人が独自に計算するのでは問題があり、「課税の公平」を図るために一定のルール(法律)が必要となります。このルールを学習していくのが「法人税法」です。 試験は理論(50点)と計算(50点)に分けて出題されます。理論問題は具体的な事例に基づき法人税に関する規定を論述させる形式が多く、計算問題は国に納めるべき会社の税金額を計算する基礎となる所得を算出する形式で出題されます。法人税法は、試験範囲が広くボリュームが多い税法科目です。理論問題に対応するためにはコツコツと暗記を積み上げ、内容の理解も深める必要があります。計算問題も様々な出題形式に対応するためにも、まずはしっかりと基礎を固める必要があります。

所得税法

所得税では「所得」の性格(給与所得・事業所得・不動産所得譲渡等)に応じて10種類に区分し、段階を経て納付税額を計算することになります。この所得税の計算方法や、法律で定められた内容や解釈、その意義を学習していくのが「所得税法」となります。試験は、理論(50点)と計算(50点)に分けて出題されます。 所得税法は、法人税法同様に試験範囲が広くボリュームの多い科目です。所得税法の計算問題は複雑で細かく、試験では正確に計算する能力が求められます。理論問題も、幅広い知識が要求されますので、重要度の高い項目からコツコツと時間をかけて暗記を積み上げていく必要があります。

相続税法

「相続税法」は相続税と贈与税の2つの税金に関する法律となり、「一税法二税目」という他の税法にはない特徴を持っています。「相続税法」の学習では相続税や贈与税の計算方法ならびに「相続税法」の規定や考え方、解釈も学習していきます。試験は理論(50点)と計算(50点)に分けて出題されます。

近年の本試験において、理論問題は規定の理解を問う傾向が強く、幅広く問われる傾向にあります。また、計算問題では不動産及び非上場株式等の財産評価を中心に、各テーマにおける基礎論点が問われる傾向にあります。相続税法に合格するために重要なことは、いかに出題されている財産を正確に評価できるかがポイントになります。

消費税法

消費税はわたしたちに一番なじみのある税金です。「消費税法」の学習では、納税義務のある「事業者」の立場から、消費税の計算方法や、その法律で定められた内容や解釈を学習していくことなります。試験は、理論(50点)と計算(50点)に分けて出題されます。

理論問題は、基本的に重要理論から出題されており、個別(+応用)理論と事例理論(数題)から構成されています。回答要求を満たすためには、単なる暗記に留まらず理解度をあげる学習が必要となります。一方、計算問題は、解ける所と解けない所が明確であり、そしてボリュームは多く、処理スピードが求められます。

酒税法

酒税法ではアルコール飲料に対して課される税金について定めた法律の考え方・解釈を学習する科目になります。試験は理論(30点)と計算(70点)に分けて出題され、理論は酒税法の体系的な理解を問う総合問題が多く、計算は1ヵ月間に出庫した酒類に対して納付すべき酒税額を求める形式が出題されています。

計算問題が70 点と配点が大きく、特に計算問題の得点のカギとなる「酒類の判定問題」でミスをしないことが合格の秘訣と言われてきましたが、近年はこのことに加えて、理論問題でいかに得点を確保するかも合格のための重要な要素となってきています。

固定資産税

土地・家屋及び償却資産に対して課される税金で、地方税法の中の固定資産税編についてその考え方・計算方法を学習する科目になります。試験は、理論(50点)と計算(50点)に分けて出題されます。

固定資産税はボリュームの少ない科目であるがゆえに、理論、計算とも正確な解答が要求されます。限られた時間の中で、正確な解答を作成する知識と解答テクニックを身につけることが必要になります。

事業税

法人であれ、個人であれ、事業者は地方自治体の設備やサービスを利用して事業を営みますが、その利用の対価として支払うべき税金が事業税です。試験は、理論(50点)と計算(50点)と分けて出願されます。理論・計算ともに基礎力が問われますので、理論であれば個別理論の暗記、計算であれば課税標準などの集計力を大切にする学習が求められます。なお、学習には法人税法に関する知識が必要になり、法人税法の学習経験者もしくは同時学習者が対象になります。

事業税は出題される法令の範囲が比較的少なく、出題傾向は安定している科目です。合格に向けた対策は過去問題の研究がカギと言えます。

住民税

住民税は「所得」のある個人及び法人に対して課される税金で、地方税法に定められている道府県民税及び市町村民税に関する内容について問われる科目になります。試験は理論(50点)と計算(50点)に分けられ、理論は個人または法人から2問、計算は総合問題が出題されます。なお、学習には所得税法に関する知識が必要となります。

住民税は、所得税と密接なつながりがあり、所得税の規定の例によって算定されるものも数多くあります。そのため、過去に所得税法を学習されたことのある方、今現在所得税法を学習している方は是非チャレンジしてほしい科目になります。

国税徴収法

国税徴収法は、税金が納付されなかった場合に徴収する方法を定めた法律です。試験は理論がほぼ100点と、ほとんどが論述形式の理論、短答問題占められているのが特徴です。

国税徴収法は「民法等」と密接な法関係にあり、正しい法解釈を理解するためには民法等規定についても最低限の理解が必要です。しかし1,000条以上ある民法規定やその他関連法を理解するのはとても不可能なため、学習においては 「覚えるべき内容」と「理解だけで良い内容」とをメリハリつけ暗記していくこと重要になります。

この記事の監修者

山田 晃司 講師 (TAC税理士講座講師)

税理士の難易度、学習のポイントは理解できましたか?

初めての受験に向いている科目は、必須科目の会計科目(簿記論・財務諸表論)になります。その一方で、選択必須科目の法人税法、所得税法を含めた税法9科目の中からどの3科目を選択するかが受験計画を考える上で大切になります。どの科目を選択するべきか…と質問も多くいただきますが、科目を選択する上でのポイントは「学習ボリューム」「効率的な学習の組み合わぜ」「合格後の実務に活かせるか」この3つになります。

詳しくは、下記の「学習計画の立て方」でご説明していますので、ぜひご覧ください!

税理士についてもっと知ろう!

税理士試験を目指す方に向けて

学習計画の立て方から科目の選び方まで詳しく解説!

税理士試験で5科目合格を勝ち取るまでには複数年を要します。そのため、短期間で税理士合格を成し遂げるためには、しっかりとした目標設定や学習計画が必要です。このページでは、税理士試験を目指す方に向けて学習計画の立て方から科目の選び方までをご紹介します。 続きを読む »

「簿記論」「財務諸表論」の特徴について、出題傾向や合格率と合わせて解説します。 続きを読む »

「法人税法」「所得税法」の特徴について、出題傾向や合格率と合わせて解説します。続きを読む »

「相続税法」「消費税法」の特徴について、出題傾向や合格率と合わせて解説します。続きを読む »

TACでは税理士学習中の方から税理士合格者の方まで、会計業界への就職・転職をサポートしています。また、実務の習得や実務家への情報提供等、幅広いサポートも実施しています。 続きを読む »

会計業界で最もニーズが高い20代税理士合格者。学生に税理士がオススメの理由や学年別のオススメ受験プランについてご説明します。

続きを読む »

税理士の試験科目「簿記論」は、日商簿記検定試験との相性がとても良いことでも知られています。日商簿記からのステップアップに最適な税理士試験を、学習面でのアドバンテージを挙げながら説明します。続きを読む »

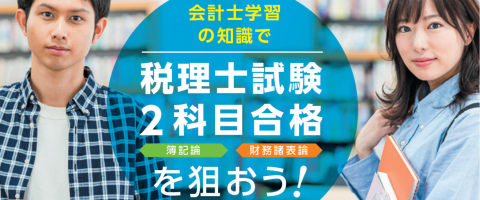

税理士試験の必須科目である会計科目の「簿記論」と「財務諸表論」は、公認会計士試験において学習している財務会計論(計算/理論)の知識により十分に合格を狙うことができます。公認会計士学習者が税理士試験を目指せる理由と簿記論・財務諸表論それぞれの試験対策についてお伝えします。続きを読む »

科目合格制の税理士試験では、結婚や出産、育児といった女性ならではのライフステージの変化にも対応しやすく、キャリアアップを目指す女性の方にオススメの資格です。続きを読む »

TACで税理士合格を勝ち取り、活躍している現役税理士より貴重なお話をお伺いしました。 続きを読む »

TACなら初めてでも安心!

TACでは、受講中だけでなく、受験を検討されている方が不安や疑問などを解消して学習を始められるような環境が整っています。みなさんに安心して学習していただけるように様々なサポート体制をご用意しています。

まずは、TACの講義・セミナーを体験してみましょう!