特集 「選ばれる」ビジネスパートナーになる

森 俊彦(もり としひこ)氏

一般社団法人日本金融人材育成協会 会長

1979年、東京大学経済学部卒。同年、日本銀行入行。信用機構局参事役(バーゼル銀行監督委員会・日本代表)、金沢支店長などを経て、2011年、金融高度化センター長。現在、金融庁参与、商工組合中央金庫アドバイザー、中小企業基盤整備機構中小企業応援士に就任。

少子高齢化の進行、デジタライゼーションの加速、新型コロナウイルス感染症の蔓延など、目まぐるしく世の中が移り変わっていく現代。一般社団法人日本金融人材育成協会(TAC株式会社の全額拠出による一般社団法人)会長の森俊彦氏は、こうした様々な社会的課題を解決し、日本の明るい未来を創るには、中小企業の元気を引き出し、成長を支援する複合的な視点や実践力を持った人材の育成が不可欠だといいます。

森俊彦氏に、協会の概要や、ご自身の経歴を通じてたどり着いた「中小企業」に対する想い、協会会長として現在取り組まれていること、「企業経営アドバイザー」について、そして協会の今後についてお聞きしました。

金融面から社会的課題を解決する人材の育成

──森さんが会長を務めておられる日本金融人材育成協会について教えてください。

森 一般社団法人日本金融人材育成協会は、金融面から社会的課題を解決するための実践力を持った「人材」を育成し、その人材にさらに磨きをかけるための「場」を提供することを目的に、2017年9月、TAC株式会社の全額拠出により設立されました。

少子高齢化・人口減少の進行、人手不足、デジタライゼーションの加速、さらに新型コロナウイルス感染症の影響など、地域企業を取り巻く経営環境はこれまでにないスピードで変化しており、地域経済の活性化や地域企業の持続的成長促進といった社会的課題への対応は「待ったなし」の状況です。

私たちは、このような社会的課題を解決できる人材の育成が急務と考え、2017年より「企業経営アドバイザー」を、2019年より「相続検定」「年金検定」を資格認定制度として創設しました。

これらの検定は、個別企業の“非”財務情報を含む情報を基に適切な事業性評価が行える人材や、持続的成長促進に不可欠な事業承継などのさまざまな課題に対し支援・解決を行える人材の育成を目的とした資格認定制度です。

私たちと同じ問題意識を持つ方々が当協会を活用することで、課題解決に必要な知識・技術を身につけ、経営者に寄り添って伴走し、地域企業が抱える課題を積極的に解決できる人材となり得ると考えています。協会では多くの資格取得者を輩出することで、地域企業の持続的成長促進や地域経済の活性化に貢献していきたいと考えています。

日本銀行に35年勤務

──森さんのご経歴について教えてください。

森 私は大学卒業後、日本銀行(以下、日銀)に入り35年勤務しました。日銀時代には3度のアメリカ駐在、金融のグローバルな枠組みを決めるバーゼル銀行監督委員会・日本代表、金沢支店長などを経て、金融高度化センター長を務めました。

日銀の役割は、日本経済を支え、成長をあと押しするために必要なお金を供給することです。お金を「血液」に例えると、日銀は「心臓」、「血管」が金融機関、「血管の先」にあるのが中小企業です。この血管が正常に機能しているか、目詰まりしていないかなどを監視する役割を、日銀と金融庁が担っています。

私は日銀にいた頃から、よく中小企業の社長にお話を聞くようにしてきました。金沢支店長時代には1日2社は訪問し、お話をお聞きするだけでなく、工場や倉庫などの現場を見せていただきました。そして、社長にどの金融機関とつき合いがあるのか、融資はスムーズに行われているか、夢は何か、夢の実現のための資金はどう手当するのかなどをお聞きしました。すると社長は、赤字だと金融機関が寄りつかない、追加の担保や生命保険の加入を進められているなど、さまざまなお話をしてくださいました。累計しますと、私は北海道から沖縄まで1,000社以上の中小企業の現場を見てきましたが、日本経済の実態を把握するには、大企業だけでなく、中小企業の夢や悩みを知ることが極めて重要だと感じましたね。

──日銀時代から、数多くの中小企業に関わってこられたのですね。

森 そうですね。大企業は必要な資金を株式市場や社債市場などから調達できますが、中小企業の場合は、金融機関からの借入がほぼすべてです。

歴史を振り返ると、1990年代初頭にバブル経済の崩壊がありました。それまで右肩上がりだった株価、不動産価格が急落したのです。それに伴い、中小企業だけでなく、大企業も倒産しました。右肩上がりのときに不動産などを担保にした融資が、急落後、担保を売却しても融資金の回収ができない事態となり、金融機関は巨額の不良債権を抱えることにとなりました。その不良債権を処理すべく1999年に金融庁が独立し、金融検査マニュアル(金融庁の検査官が預金等受入金融機関を検査する際に用いる手引書)を作りました。金融庁の検査強化で、不良債権は処理できましたが、融資に対する担保・保証が取れているか等が重視されたため、金融機関は担保・保証を取ることを強く意識するようになり、その結果、社長の考え方や事業の将来性などをもとに融資の可否判断をするのではなく、担保の有無や決算書が赤字かどうかなどで融資が行われるようになったのです。

日銀はお金がスムーズに市中に行き渡るように、1999年からゼロ金利政策と大量の資金供給をスタートさせ、2016年からはマイナス金利政策に取り組んでいます。これは、お金が必要な中小企業にお金を届け経営改善や成長支援をするための政策といえますが、現実にはお金が届いていないケースが数多くあります。この理由も、先ほど申し上げたとおり、金融検査マニュアルが強く意識されたことで金融機関が担保・保証にこだわるようになり、中小企業の社長の考えや事業内容、事業計画に十分な関心を払わなくなったためだと考えられます。

さまざまな立場で中小企業支援に関わる

──金融機関には、企業の将来性などを見通す力がなくなっているということですか。

森 残念ながら、多くの金融機関はそうです。私は、日本の中小企業を元気にすることこそが、日本の明るい未来を創ることにつながると考え、日銀退職後の第二の人生はそこにすべてを注力してきています。

──中小企業を元気にしたいという森さんの思いは、日本金融人材育成協会の理念に共通していますね。

森 はい。日銀退職後は、全国の中小企業を金融面から支援してきている関係で、政府委員(内閣府、経済産業省、環境省、金融庁等)を6つ務め、省庁横断的に関わっています。

また、商工組合中央金庫(以下、商工中金)のアドバイザーも務めています。商工中金では2016年に、書類を改ざんしての融資など、大量の不正事案が発覚したため、今後の商工中金をどうしていくのかという「商工中金の在り方検討会」が開催されました。当初は解体論議が中心でしたが、そんな中、中小企業支援の立場から意見を求められ、商工中金の創業理念に立ち返り、中小企業に伴走して成長を支援する新たなビジネスモデルを提示したところ、その方向で再スタートすることになったため、そのままアドバイザーを務めることになりました。

また、全国の中小企業を支援する国の機関である中小企業基盤整備機構から、さまざまな課題を抱える中小企業を支援する「中小企業応援士」の委嘱を受けています。

さらに、金融庁の参与を拝命しています。金融庁による金融機関に対する検査・監督をどのようにするのかを討議する委員会のメンバーとして、金融機関が金融検査マニュアルを見て仕事をするのではなくて、お客様である中小企業に向き合って、たとえ赤字であっても将来性があるのであれば融資して本業も支援するべきという観点から、金融検査マニュアル廃止の議論を主導し、2019年12月には廃止を実現させました。また、「金融仲介の改善に向けた検討会議」のメンバーとして、「血管」である金融機関が「血管の先」にある中小企業に適時適切にお金を届ける金融仲介を改善させるための議論も継続的に行ってきています。

金融機関は、中小企業の事業をしっかり理解し、事業に不可欠な資金を見極めて融資を行い、中小企業の稼ぐ力を、伴走しながら向上させていくことが極めて重要なのです。

──金融機関の融資は、「融資を実行して終わり」ではないのですね。

森 そのとおりです。私は「融資をしたら一丁上がり」というやり方のことを「一丁上がり金融」と呼んでいますが、むしろ本当は融資してからがスタートなのです。金融機関の多くが、担保となる土地や社長の連帯保証、生命保険の加入、あるいは融資した金額の一部に見合った額の定期預金の設定をしてもらうことなどばかりに意識を向けていて、社長がどのような事業展望を持っていて、事業の将来収益はどうなのかを理解しようとしていない状況は、本当にもったいない。言い換えれば、資金があれば真の経営課題を解決して稼ぐ力をつけられるであろう中小企業が、担保・保証がないばかりに資金を調達できず、廃業や倒産に至ってしまうケースが少なからずあるということです。

例えば、ある金融機関に中小企業の社長さんから「営業担当者の中途退職が頻繁にあって困っている」との相談があったとします。ダメな金融機関は、人材支援の部署を経由して新たな人材を紹介し、手数料を稼いで一丁上がりです。一方、しっかりした金融機関は、その中小企業の事業を理解することから始めます。すると、実は営業担当者が次々やめる原因は、販売すべき商品が時代遅れで売るのが困難であることだと判明したりする。対応すべき本当の課題は人材紹介ではなく商品改善であり、そうした根本的な経営課題の解決のために必要な資金こそ、金融機関は融資すべきなのです。

このような、事業内容や経営方針といった部分まで理解した上で融資を行える「あるべき金融人材」を育成することによって、中小企業の企業価値が高まると同時に、金融機関の融資も伸びる「共通価値の創造」が実現できると考えています。

「中小企業を何とかしたい」

──森さんは2019年から日本金融人材育成協会の会長を務めることになったそうですね。

森 はい。私に話を持ってきてくれたのは金融庁の方でした。TACが日本金融人材育成協会を設立し、そのトップに立つ人材を探しているとのことで、2019年3月に、TACの社長であり、協会の代表理事である多田敏男さんにお会いしました。そのとき、全国の中小企業の事業を理解し伴走できる人材の育成をしていきたいという思いをおうかがいし、一緒にやっていく決断をしました。

──思いを共有できたために、会長を引き受けられたのですね。

森 はい。当初は非常勤でしたが、2020年2月からは常勤で会長を務め、本格的に協会の仕事に関わることになりました。

私は、税理士、社会保険労務士といった士業の方々には、中小企業に明りを灯す存在になってほしいと思っています。その資格固有の業務、例えば税務や労務などの専門業務がある場合でも、その分野だけに留まらずに、広い視野を持って中小企業の稼ぐ力を引き出してあげられるようになっていただきたい。当協会を活用することによって、士業の方々が自身の専門知識とスキルに加え、中小企業の真の経営課題を見極める力を身につけて実際に支援することで、中小企業はしっかりと稼ぐことができるようになりますし、国は税金を納めてもらえ、士業の方々自身も顧問報酬を相応額いただけたりお客様の数を増やせたりと、好循環が生み出せると考えています。

私が日銀に入った頃、企業は全国で500万社といわれていましたが、現在は359万社で、うち大企業が1万社程度と、士業の方々の顧問先となる中小企業自体は大幅に減っています。士業の方々が専門知識を駆使しながら、さらに総合的な知識も身につけ、顧問先である中小企業に伴走することは、顧客となる層の母数が減る中でも、自身の信頼を高め顧問先を増やすことにもつながりますし、さらに、起業支援を通じて新たな中小企業も増えていくことになります。

企業経営アドバイザーは「総合診療医」

──協会がそうした人材を育成するために設けた資格制度の中で、「企業経営アドバイザー」とはどのような立ち位置にあるのでしょうか。

森 士業と企業経営アドバイザーの関係は、医療でいうと、士業が「専門医」、企業経営アドバイザーが「総合診療医」のイメージです。例えば、お腹が痛いという患者さんが内科専門医を訪れる場合は、医者も本人も「お腹に原因がある」という前提で診察に臨むことになります。しかし総合診療医であれば、総合的な観点で診察し、「実は脳に真の病巣があるから、脳外科医に至急対応してもらったほうがよい」という診断もできるため、一命を取り留められる。つまり専門分野だけでなく、俯瞰的・総合的な疾患についての知識を持っているからこそ、患者さんの主訴と自身が行う問診、検査を総合的に判断して、患者さんは正しい治療が受けられるということなのです。

先ほど金融機関の例で、「中小企業経営者からの営業職の人材手当の相談に対して、根本的な課題解決は商品改善だった」とのお話をしましたが、つまり中小企業を支援する際にも、総合診療医の視座が不可欠なのです。その力を養成する資格が「企業経営アドバイザー」で、この資格を手にした方は、中小企業の真の課題に真正面から取り組み、地域の経営者に助言を行い経営支援に取り組むことで地域の活性化や地方創生を実現していける人材といえます。

──具体的にはどのような勉強をするのでしょうか。

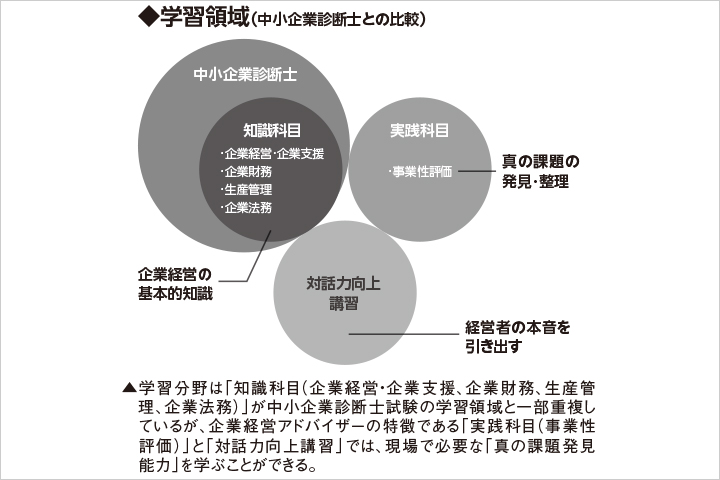

森 筆記試験は、企業経営に関する専門知識を問う「知識科目」と、事業性評価の知識を問う「実践科目」で構成されています。この筆記試験の合格後に、当協会が認定している「対話力向上講習」を修了することにより、「企業経営アドバイザー」として認定されます。知識のインプットだけでなく、対話力の講習がある点が大きな特徴で、これによって現場で必要な真の課題発見能力を身につけることができます。

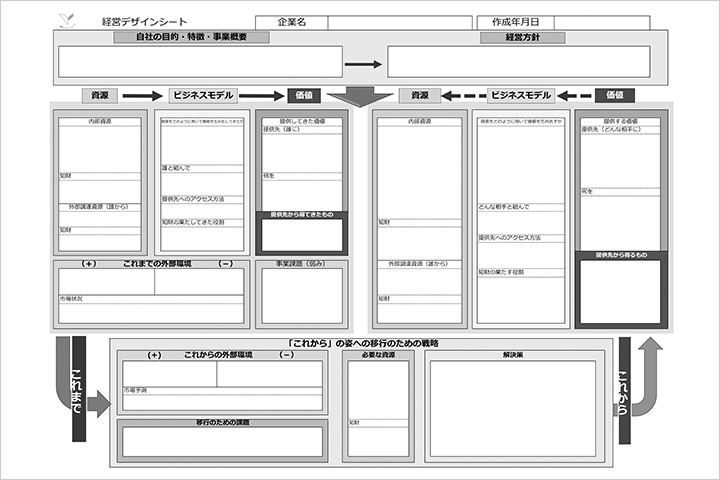

筆記試験の勉強では、さまざまな知識を学んでいただきますが、その中の一例として「経営デザインシート」があります。経営デザインシートは、私が委員を務める内閣府「知財のビジネス価値評価検討タスクフォース」が開発しリリースしたもので、企業が持続的に成長するために、将来の経営の基幹となる価値創造メカニズムをデザインして、そこに向けての移行を実践していくためのシートです。現状分析の、ビジネスモデルに投入する「資源」、「ビジネスモデル」、生み出される「価値」を整理するのは、通常の作業といえます。注目すべきは、企業にとって最も重要な「経営理念(存在意義)」をベースに、現状はさて置いて、「例えば5年後(未来)に、どのような価値を世に提供していきたいか」の絵を描くことです。そこから逆算して、その価値を生み出すためのビジネスモデルを設計し、投入すべき資源を整理していきます。描いた未来から現状を差し引いたギャップを埋めるための移行戦略を実行すればいいのです。企業経営アドバイザーの学習では、このように経営そのものをデザインするスキルなどを身につけることができます。

──未来のありたい姿”をまず描き、バックキャスティングして新たな価値を生み出していくことは、コロナ禍で事業変革の必要性が求められている今、世界的な課題ですね。

森 ご指摘の通りです。日本金融人材育成協会のホームページには、実際に当協会の経営理念を実現する未来を描き、そこからバックキャストして整理した経営デザインシートも掲載しています。我々は、明るい未来を創るフロントランナーでありたいと考えています。

──企業経営アドバイザーはどのような方に取得してほしいとお考えですか。

森 まずは、金融機関の方々ですね。実際、受験者の3~4割が金融機関の方です。また、有資格者や士業の方々にもぜひ受けていただきたい。「中小企業の事業を理解し、企業価値を高めることができる人材」になることで、中小企業の付加価値である営業キャッシュフローを持続的に高めることに寄与できますから、結果、金融機関は金利や手数料などの営業利益を、士業等の方々は顧問料を得ることにつながっていきます。もちろん、資格を持っていない方でも、ベンチャー企業を含む中小企業の事業活動に関心があれば、企業経営アドバイザーの資格は、中小企業の成長支援で大きな力になります。

また大企業の営業職の方にも役立ちます。どんな大企業でも、1社単独では、国内外に販売する製品を作ることはできません。大企業のもとには大きなサプライチェーンがあり、それを構成しているのが中小企業です。中小企業でいい部品の生産ができなければ、最終製品がいいものにはなりません。サプライチェーンを支えている中小企業を理解することが、自らのよりよい製品作りに直結するのです。

加えて、中小企業の社長ご自身やご子息・ご子女、経営幹部にも受けていただきたいですね。「自分の会社は自分が一番知っている」と考えている社長は少なくありませんが、自らの事業を改めて客観的に見つめ直すことで、今後の戦略がクリアになったり、従業員の立ち位置についての理解にもつながったり、事業価値のさらなる改善に取り組むことができます。

直面する課題にどうアプローチするか

──実際に、中小企業に寄り添い、事業を理解した上で新たな企業価値を創出しようとしているモデルケースなどがあれば教えていただけますか。

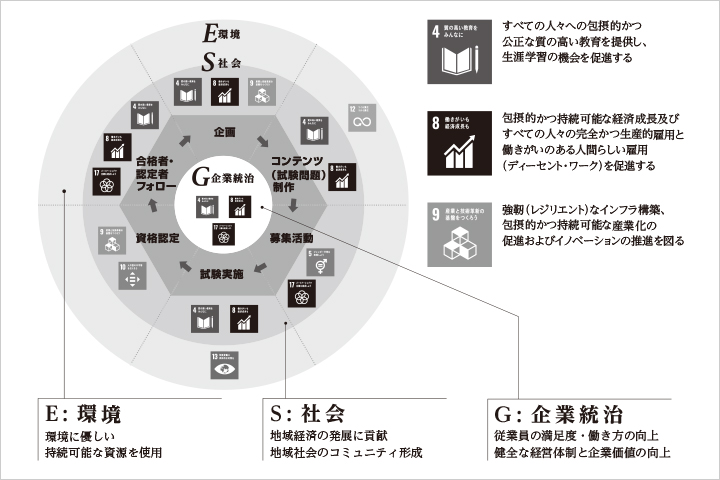

森 近年、企業が事業活動を通じて利益を生みながら世界をよい方向に変えていこうという、ESG(環境・社会・ガバナンス)/SDGs(持続可能な開発目標)が注目されていますので、例として、中小企業が地球温暖化問題に取り組んでいるケースを取り上げます。

地球温暖化の背景を大まかに整理すると、CO₂の年間排出量330億トンに対して、陸(森林)でのCO₂吸収量が78億トン、海(海藻)では92億トン。つまり差し引くと年間160億トンのCO₂が増加しています。そこで、石川県にある自動車リサイクル事業を行う中小企業等と日本金融人材育成協会がコアとなってプロジェクトを組み、リサイクルに回った車体を魚礁として活用して「藻」を豊かにし、CO₂の吸収量を増加させようと取り組んでいます。今後は実証実験の成果を踏まえ、全世界へ展開したいと考えています。

中小企業のESG/SDGsの分野においても、企業経営アドバイザーが活躍することによって、地球規模課題の解決にもチャレンジしていくことを期待しています。

──事業活動を通じて世界をよい方向に変えていくという意味において、協会の経営理念とESG/SDGsの考えは深く関係していますね。

森 はい。バリューチェーンとして中小企業の元気を引き出し、あと押しして明るい未来を創るという「協会の経営理念」と、「ESG/SDGsの考え」は同じベクトルなのです。

──今後、協会ではどのようなことに取り組んでいかれるのですか。

森 経済産業省によると、中小企業経営者で最も多い年齢層は65~69歳で、平均引退年齢は70歳です。2025年時点で、リタイア適齢期の70歳を迎える中小企業経営者は約245万人で、その約半数にあたる127万人が後継者未定です。つまり358万社ある中小企業全体の3分の1が廃業の危機に直面しているのです。その対策として事業承継特例税制を利用したりM&Aを行ったりしている会社はあるものの、数としては非常に少なく、事業承継対策はほとんど進んでいません。

協会としては、この事業承継問題に対応できる人材の育成に向け、新たな資格制度を立ち上げる予定で、そのパイロットテストとして2020年11月28日にTACと協会の共催による事業承継フォーラムを実施する予定です。その後は早期に正式リリースをめざしたいですね。

──最後に、読者の方々にメッセージをお願いします。

森 新型コロナウイルス感染症の流行もあり、多くの方から「今は時代の転換期だ」との声が上がっています。確かにコロナ禍は、事業変革の時間軸を一気に短くしたといえるでしょう。従来のままのビジネスでは社会のニーズがないとなれば、そのやり方に拘っているだけでは、社会から退場することになります。けれども、人類の「社会課題を解決したい」「新たな知を追い求めたい」という思いがある限り、その思いがエネルギーとなって新たなイノベーションが次々と生まれます。事業変革に向けて、IoTやAI等といったツールも使う側に立てばよいのです。

年齢やジェンダーなどを問わず、様々な個性・特性を持った人たち、有資格者や士業の方々、また退職後にも意欲のある人たちが、全国の中小企業の事業を理解して元気を引き出し、あと押しして明るい未来を創りたいと集うことで、新たな価値は生まれます。そうした“志”を同じくする人たちの集う「場」を、日本金融人材育成協会は提供していきます。

資格取得は、社会課題の解決に取り組むための幾つかのスタートラインに立ったということに過ぎません。資格はあくまで自らの理念実現の道具のひとつだと、冷静に認識しておくべきでしょう。自らの個性・特性を活かして好きなことをダントツに伸ばし、その多様な個性・特性が集うことで、時代とともにどんどん変化していく社会課題も解決できます。

その課題を根本から解決していく「選ばれるビジネスパートナー」になるには、経済を支え未来を創る源泉である中小企業の事業を理解し、伴走しながら本業支援を行い、夢の実現をあと押ししていく力をつけることが不可欠なのです。その人材を育成すること、皆さんをサポートしていくことが日本金融人材育成協会の経営理念(ミッション)です。ぜひ、一緒に明るい未来を創っていきましょう。

[『TACNEWS』 2020年12月号|特集]